02.06.2019

Согласно подпункту 4 пункта 1 статьи 26 Трудового кодекса РК не допускается заключение трудового договора с иностранцами и лицами без гражданства, временно пребывающими на территории Республики Казахстан, до получения разрешения местного исполнительного органа на привлечение иностранной рабочей силы либо справки о соответствии квалификации для самостоятельного трудоустройства, либо до получения разрешения трудовому иммигранту, выдаваемого органами внутренних дел.

Рассмотрим в данной статье отражение операций по оформлению на работу, а также налогообложение доходов иностранных специалистов в программном продукте.

Для того, чтобы правильно внести сведения о принимаемом иностранном специалисте в конфигурацию, необходимо в первую очередь определить является такой специалист резидентом или нерезидентом в целях налогового законодательства РК.

Согласно статье 217 Налогового кодекса резидентом Республики Казахстан в целях Налогового кодекса признается физическое лицо:

Физическое лицо признается постоянно пребывающим в Республике Казахстан для текущего налогового периода, если оно находится в Республике Казахстан не менее ста восьмидесяти трех календарных дней (включая дни приезда и отъезда) в любом последовательном двенадцатимесячном периоде, оканчивающемся в текущем налоговом периоде.

Центр жизненных интересов физического лица признается находящимся в Республике Казахстан при одновременном выполнении следующих условий:

Постоянно проживающими в Республике Казахстан признаются иностранцы, получившие на то разрешение и документ на право постоянного проживания в порядке, определяемом Правительством Республики Казахстан (Закон РК от 19 июня 1995 года № 2337 «О правовом положении иностранцев»). То есть, если работник-иностранец имеет вид на жительство, данный работник в целях налогообложения будет рассматриваться как резидент.

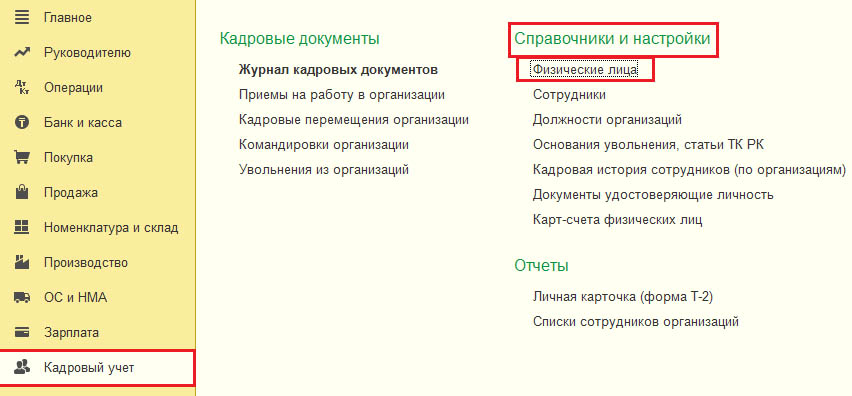

В конфигурации предоставлена возможность оформления на работу сотрудников документом «Приемы на работу в организации», но перед этим необходимо внести в сведения в справочник «Сотрудники», который можно открыть в разделе «Кадровый учет» – «Справочники и настройки».

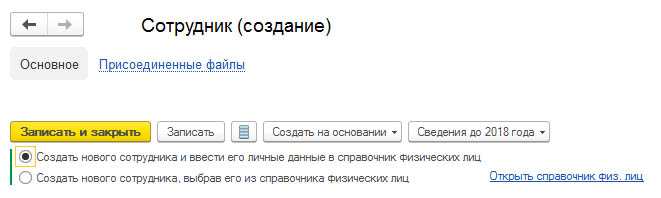

Создать нового сотрудника можно следующими способами:

Способ «Создать нового сотрудника и внести его личные данные в справочник физических лиц» означает, что при записи сведений в карточке сотрудника создается запись в справочнике «Физические лица».

Способ «Создать нового сотрудника, выбрав его из справочника физических лиц» означает, что создается новый сотрудник из справочника «Физические лица».

Справочник «Физические лица» предназначен для хранения информации о физическом лице, его персональных данных, а также сведений о карт-счете. Открыть справочник можно в разделе «Кадровый учет» – «Справочники и настройки» – «Физические лица».

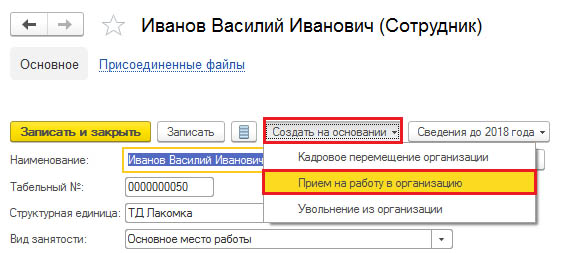

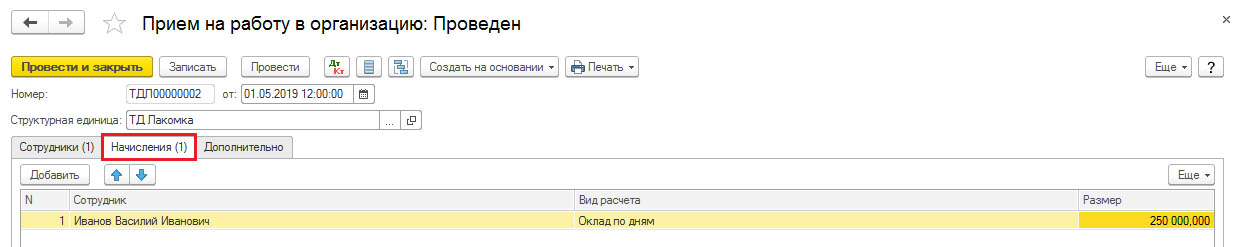

На основании заполненной карточки сотрудника создается документ «Прием на работу в организацию».

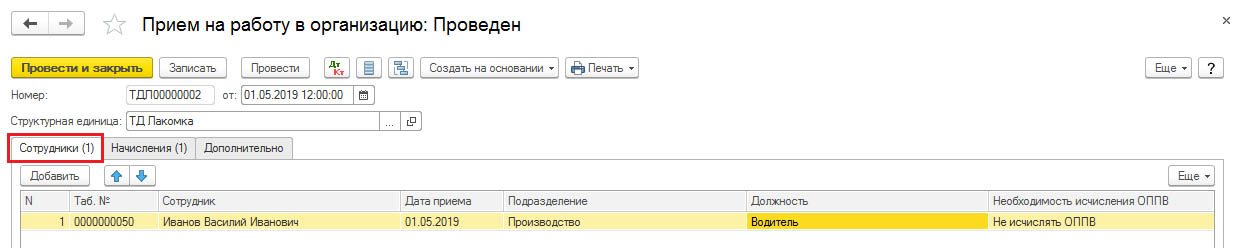

В открывшемся документе «Прием на работу в организацию» на закладке «Сотрудники» заполняются сведения о принимаемом сотруднике, присвоенному табельному номеру, дате приема на работу, подразделении, в котором будет оформлен сотрудник, должности, а также информация о необходимости исчисления ОППВ.

На закладке «Начисления» заполняются сведения о видах расчета из справочника «Начисления организаций», а также размерах вида расчетов.

Рассмотрим на примере заполнение данных в карточке физического лица принимаемых сотрудников-нерезидентов, которые влияют на налогообложение доходов иностранных специалистов.

Пример

Компания резидент РК принимает на работу троих иностранных специалистов:

- гражданина Турции, у которого есть вид на жительство, с окладом 350 000 тенге;

- гражданина Российской Федерации, вид на жительство отсутствует, с окладом – 250 000 тенге;

- гражданина Германии, без вида на жительства (находится в РК менее 183 календарных дней), с окладом 200 000 тенге.

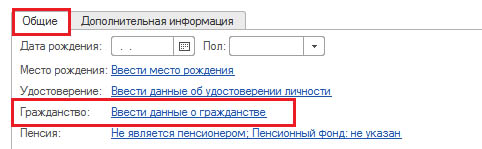

Информация о гражданстве физических лиц заносится в поле «Гражданство» по гиперссылке «Ввести данные о гражданстве» на закладке «Общие» в карточке физического лица.

Заполнение данных в карточке физического лица гражданина Турции:

Так как, в нашем примере у сотрудника, гражданина Турецкой Республики имеется разрешение на проживание в Республике Казахстан (вид на жительство), следовательно, налогообложение дохода такого сотрудника уплачиваются и исчисляются в общеустановленном режиме, как и за граждан РК. Это значит, что не отмечаем флажками следующие настройки:

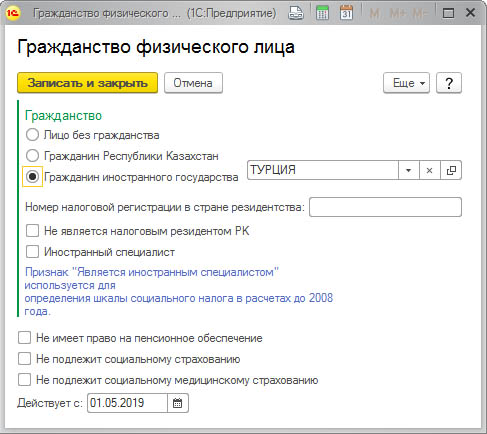

Заполнение данных в карточке физического лица гражданина Российской Федерации:

В данном случае у сотрудника – нерезидента Российской Федерации не имеется разрешения на постоянное проживание в Республике Казахстан, следовательно, в целях налогового законодательства РК он не является налоговым резидентом РК.

Так как работник является гражданином государства, входящего в состав ЕАЭС, то тогда действуют положения договора о ЕАЭС. Согласно статье 98 пункту 3 договора о ЕАЭС социальное обеспечение (социальное страхование) (кроме пенсионного) трудящихся государств-членов и членов семей осуществляется на тех же условиях и в том же порядке, что и граждан государства трудоустройства.

Трудовой (страховой) стаж трудящихся государств-членов засчитывается в общий трудовой (страховой) стаж для целей социального обеспечения (социального страхования), кроме пенсионного, в соответствии с законодательством государства трудоустройства.

Пенсионное обеспечение трудящихся государств-членов и членов семьи регулируется законодательством государства постоянного проживания, а также в соответствии с отдельным международным договором между государствами-членами.

Следовательно, социальные отчисления и социальное медицинское страхование исчисляются и уплачиваются за иностранных работников граждан стран – членов договора о ЕАЭС, независимо от срока их пребывания в Казахстане.

Таким образом, отмечаем в карточке следующие флажки:

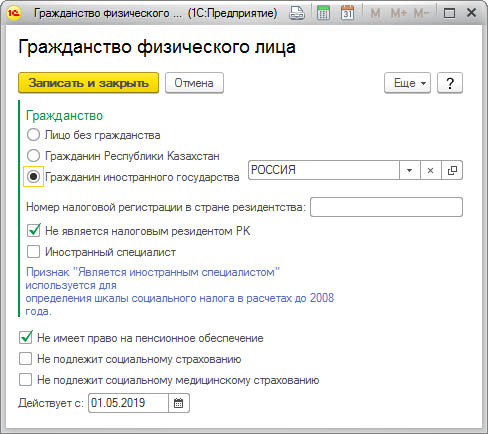

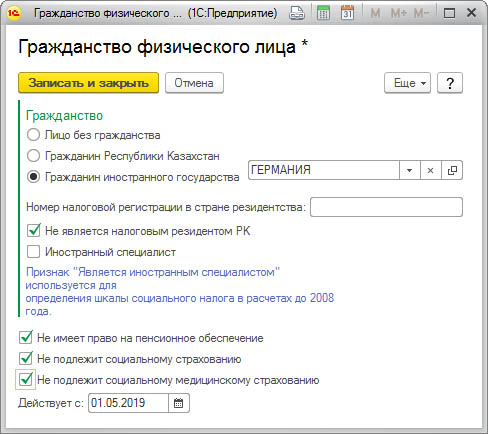

Заполнение данных в карточке физического лица гражданина Германии:

У гражданина Германской республики в нашем примере не имеется разрешения на постоянное проживание в Республике Казахстан, следовательно, в целях налогового законодательства РК он также не является налоговым резидентом РК. Это значит, что социальные отчисления, отчисления на обязательное социальное медицинское страхование, а также обязательные пенсионные взносы за такого работника не производятся.

Таким образом, отмечаем в карточке следующие флажки:

В соответствии с подпунктами 23, 23, 24 пункта 1 статьи 644 Налогового кодекса доходами нерезидента из источников в Республике Казахстан признаются следующие виды доходов:

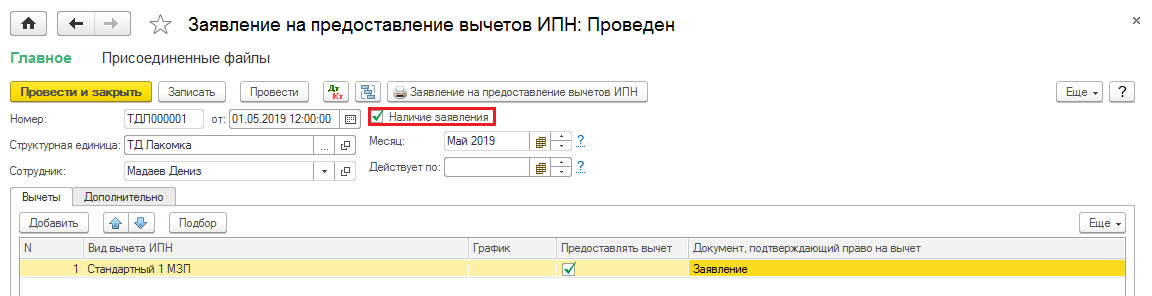

Если сотрудник-нерезидент в целях положений Налогового кодекса является резидентом, то при исчислении ИПН применяются налоговые вычеты. Предоставление вычета физическому лицу по индивидуальному подоходному налогу регистрируется документом «Заявление на предоставление вычетов ИПН», который находится в разделе «Зарплата» – «Налогообложение». Для сотрудников-нерезидентов не применяются налоговые вычеты, следовательно, документ «Заявление на предоставление вычета ИПН» создавать не нужно.

Продолжение примера

Сотрудник, гражданин Турции предоставил в бухгалтерию заявление на предоставление вычета в размере 1 МЗП при расчете ИПН.

В документе необходимо обязательно отметить флажком «Наличие заявления». При проведении документ дает движения в регистр накопления «Вычеты физических лиц по ИПН» и регистр накопления «Применение вычетов по ИПН».

Для принятых сотрудников-нерезидентов Российской Федерации и Германии вычет при расчете ИПН не предоставляется, так как они в нашем примере не являются резидентами РК в целях налогообложения.

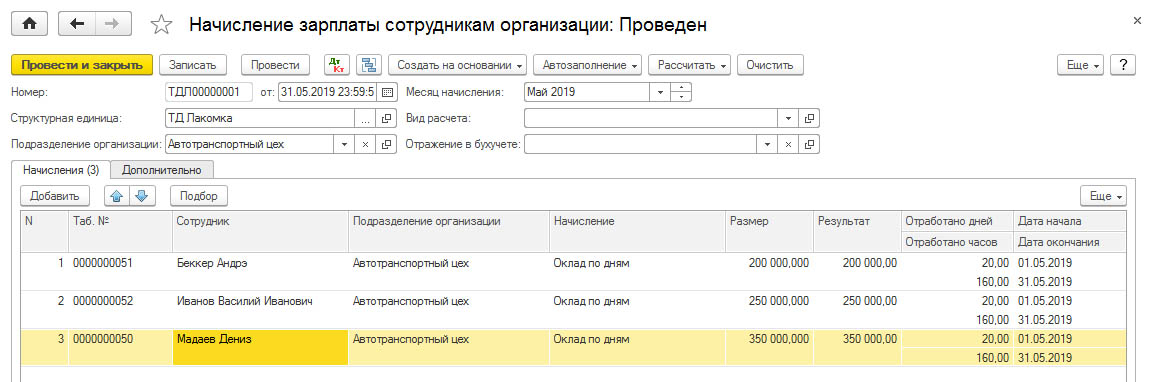

Продолжение примера

Компанией за май 2019 года начислена заработная плата сотрудникам-нерезидентам, исчислены и удержаны налоги, взносы и отчисления с заработной платы.

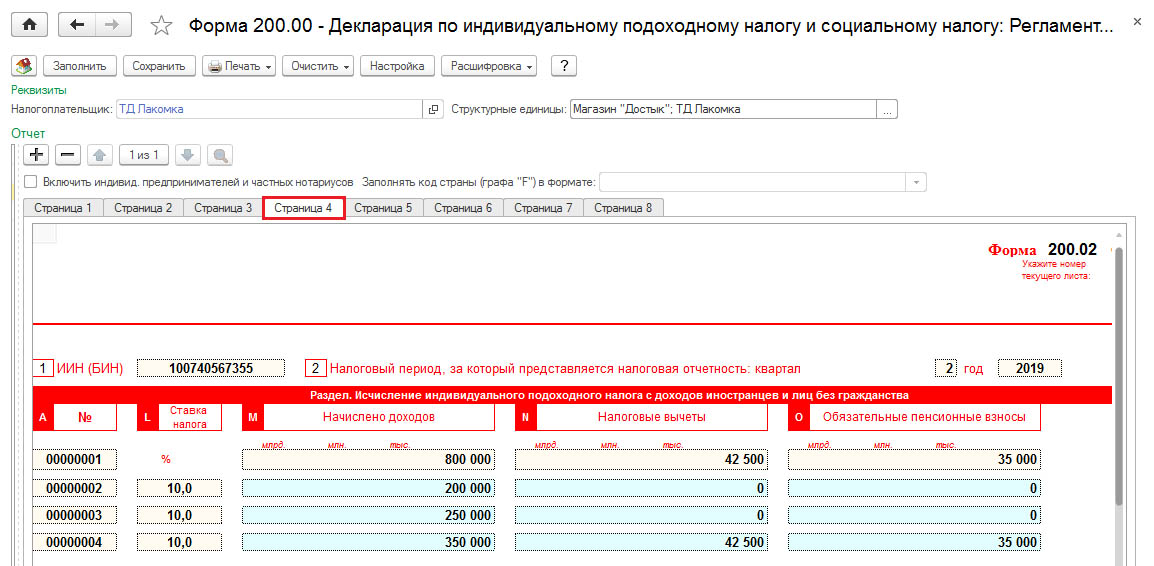

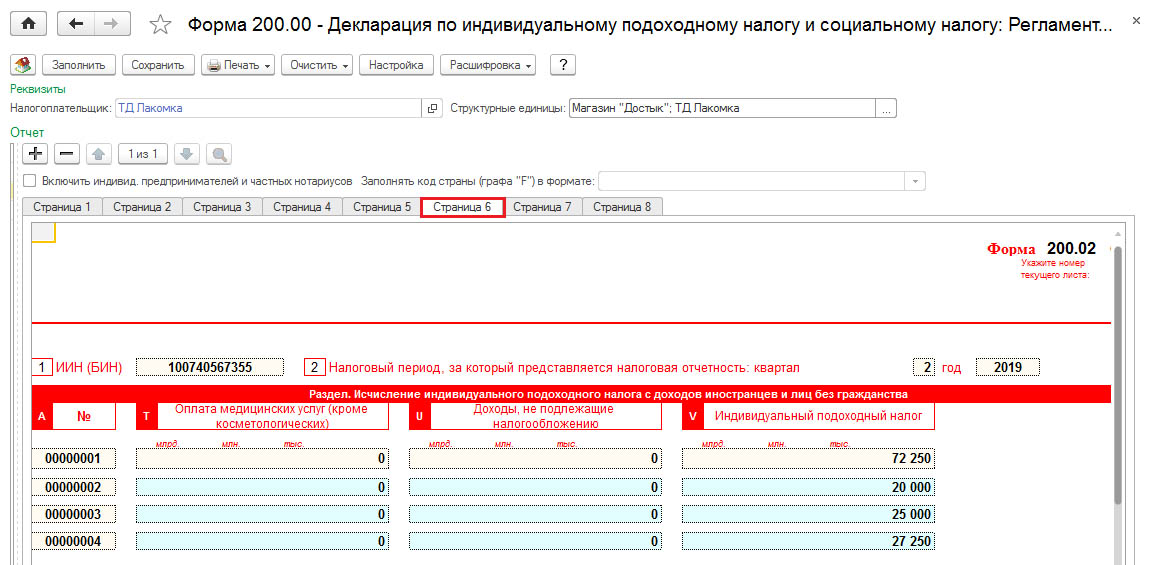

Согласно пункту 3 статьи 655 Налогового кодекса, исчисление индивидуального подоходного налога по доходам, подлежащим налогообложению у источника выплаты, производится налоговым агентом без осуществления налоговых вычетов путем применения ставки, установленной пунктом 1 статьи 320 Налогового кодекса, к сумме доходов физического лица-нерезидента. В соответствии с пунктом 1 статьи Налогового кодекса доходы налогоплательщика облагаются налогом по ставке 10%.

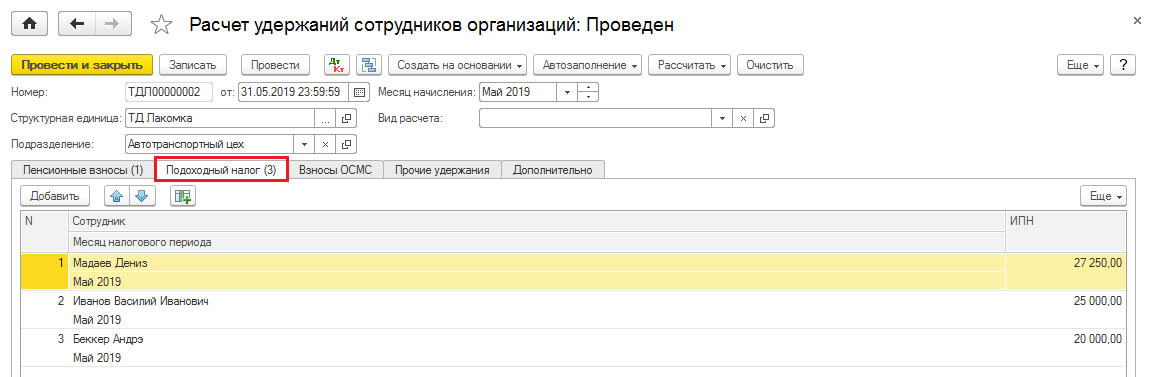

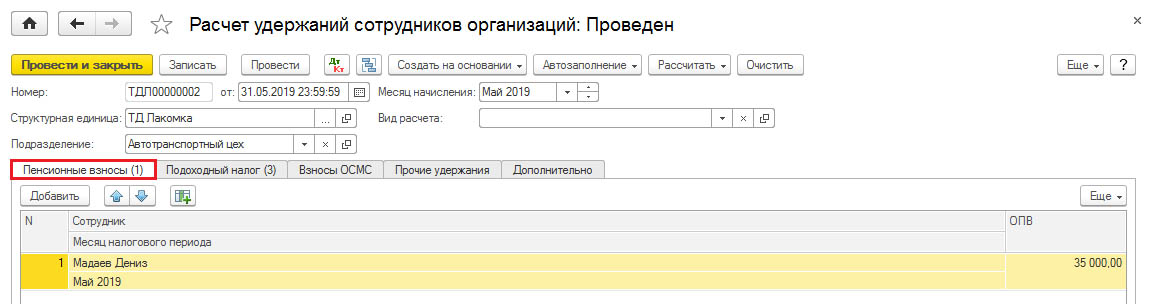

Исчисление индивидуального подоходного налога и обязательных пенсионных взносов регистрируется документом «Расчет удержаний сотрудников организаций», расположенного в разделе «Зарплата» – «Зарплата».

На закладке «Подоходный налог» исчислен индивидуальный подоходный налог у источника выплаты следующим образом:

Согласно статье 25 Закона РК «О пенсионном обеспечении в Республике Казахстан», в 2019 году обязательные пенсионные взносы, подлежащие уплате в Единый накопительный пенсионный фонд, устанавливаются в размере 10 процентов от ежемесячного дохода, принимаемого для исчисления обязательных пенсионных взносов. При этом ежемесячный доход, принимаемый для исчисления обязательных пенсионных взносов, не должен превышать 50-кратный МРЗП, установленный на соответствующий финансовый год законом о республиканском бюджете.

На закладке «Пенсионные взносы» начислены обязательные пенсионные взносы у сотрудника резидента Турции, работающего по трудовому договору, имеющего вид на жительство в Республики Казахстан.

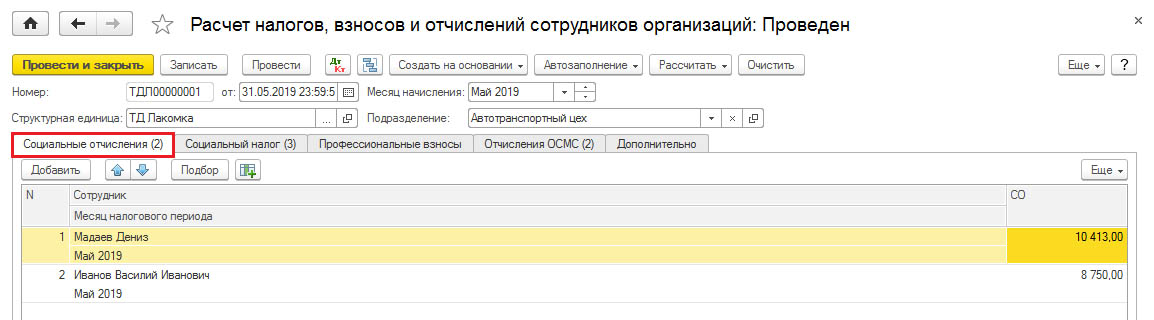

Документ «Расчет налогов, взносов, и отчислений сотрудников организаций» предназначен для исчисления сумм социального налога, социальных отчислений, профессиональных пенсионных взносов и отчислений ОСМС.

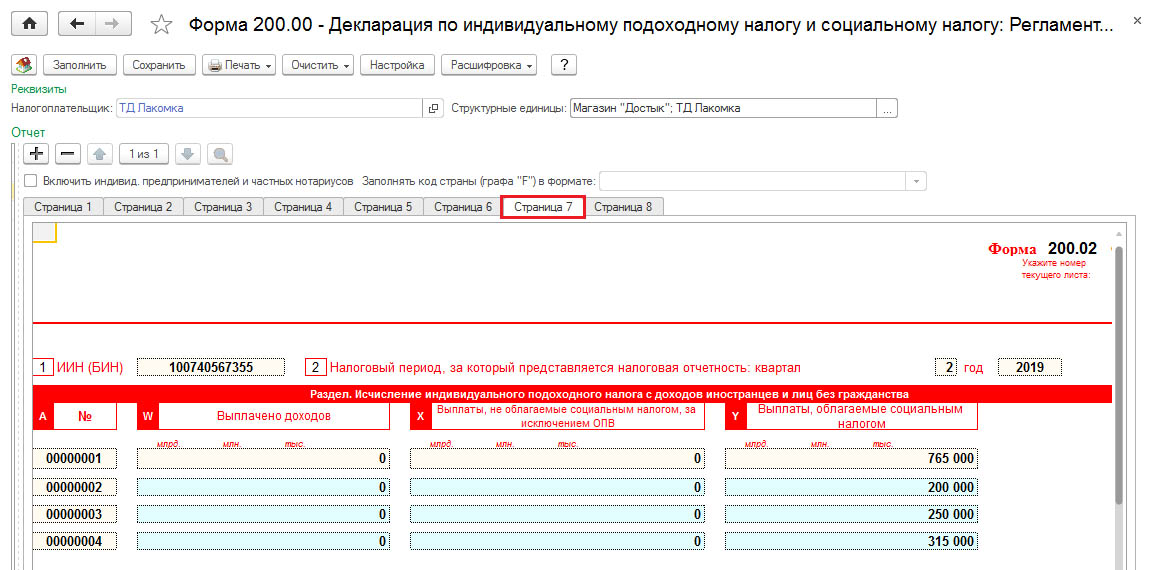

Размер социальных отчислений за каждого работника составляет 3,5% от объекта исчисления социальных отчислений. Ежемесячный доход принимается для исчисления социальных отчислений в размере, не превышающем семикратного размера МРЗП установленной законом о республиканском бюджете (в 2019 году: 42 500 × 7 = 297 500 тенге). В случае если общая сумма начисленных доходов работнику за календарный месяц менее минимального размера заработной платы, установленного законом о республиканском бюджете, объект исчисления социальных отчислений определяется исходя из минимального размера заработной платы.

На закладке «Социальные отчисления» исчислены суммы социальных отчислений следующим образом:

До начала трудовой деятельности в Республике Казахстан нерезидент должен иметь индивидуальный идентификационный номер, на основе которого будут перечисляться социальные отчисления.

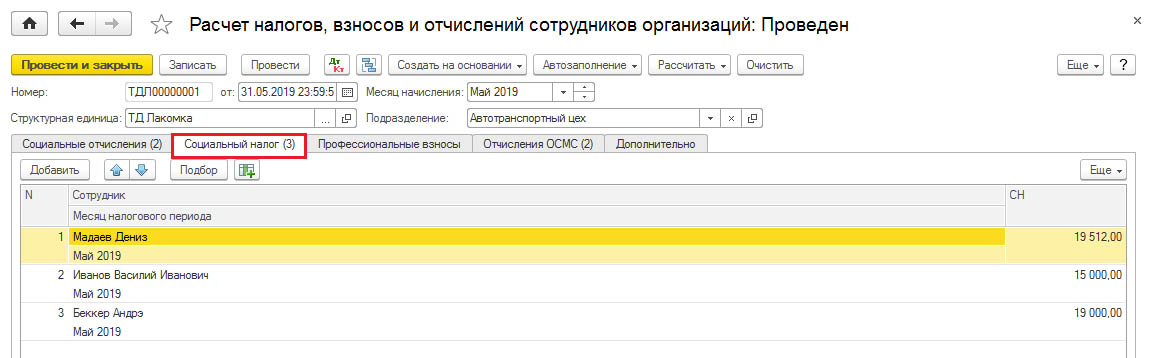

При исчислении социального налога за сотрудников-нерезидентов применяется ставка – 9,5%. Исчисление и уплата налога производятся ежемесячно. Сумма социального налога, подлежащая уплате в бюджет, определяется как разница между исчисленным социальным налогом и суммой социальных отчислений в Государственный фонд социального страхования (ГФСС). В случае если сумма социальных отчислений в ГФСС превышает сумму социального налога, уплата социального налога в бюджет не производится. По иностранным работникам исчисленный социальный налог уменьшается на социальные отчисления, если работники имеют вид на жительство, а также иностранные работники граждане стран – членов договора о ЕАЭС.

На закладке «Социальный налог» исчислен социальный налог следующим образом:

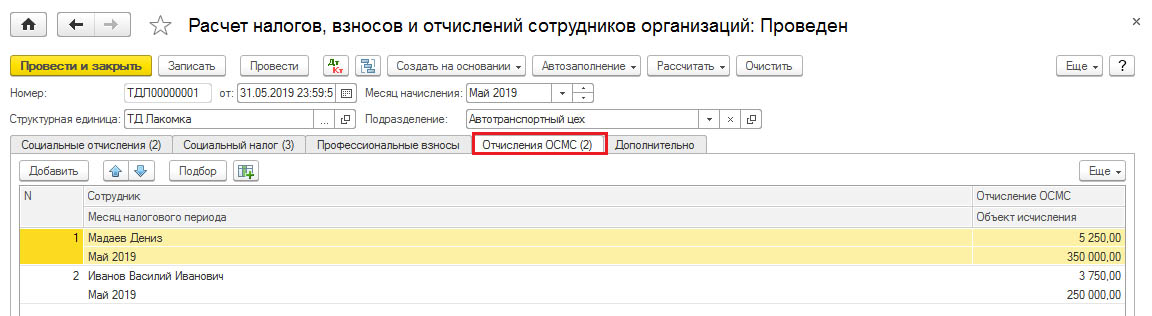

Иностранцы и члены их семей, временно пребывающие на территории Республики Казахстан в соответствии с условиями международного договора, ратифицированного Республикой Казахстан, пользуются правами и несут обязанности в системе обязательного социального медицинского страхования наравне с гражданами Республики Казахстан, если иное не предусмотрено законами и международными договорами.

Размер отчислений на обязательное социальное медицинское страхование за каждого работника составляет 1,5% от объекта исчисления социальных отчислений.

На закладке «Отчисления ОСМС» исчислены суммы отчислений на обязательное социальное медицинское страхование следующим образом:

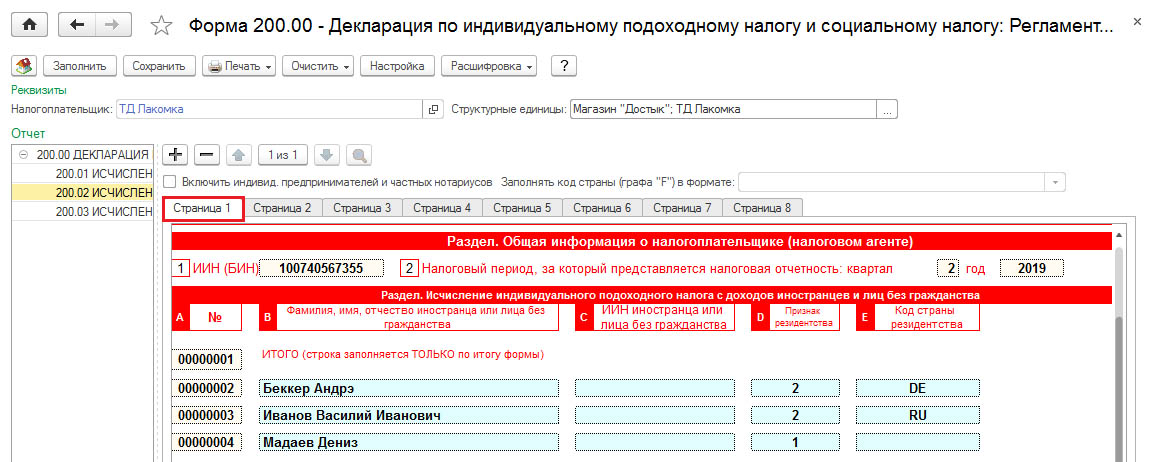

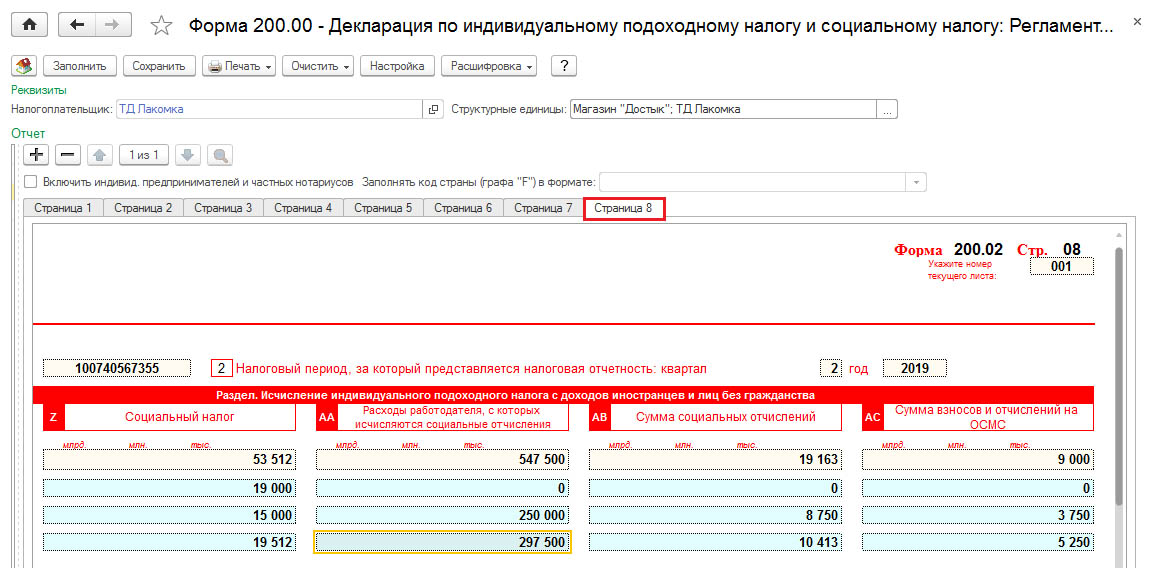

Приложение 200.02 «Исчисление ИПН с доходов иностранцев и лиц без гражданства» к форме 200.00 «Декларация по индивидуальному подоходному налогу и социальному налогу» предназначена для исчисления сумм ИПН с доходов иностранцев и лиц без гражданства. Форма составляется по итогам квартала и представляется вместе с декларацией.

В разделе «Исчисление ИПН с доходов иностранцев и лиц без гражданства»:

Декларация по индивидуальному подоходному налогу и социальному налогу по иностранцам и лицам без гражданства представляется налоговым агентом в налоговый орган по месту уплаты налога ежеквартально не позднее 15 числа второго месяца, следующего за кварталом, в который входят отчетные налоговые периоды.