12.09.2018

Общая информация

Отражение в конфигурации полученных ЭСФ

Отражение в конфигурации дополнительных ЭСФ

Отражение в конфигурации исправленных ЭСФ

Согласно статье 37 Закона Республики Казахстан от 25 декабря 2017 года № 121-VI «О введении в действие Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс)» счет-фактура в электронной форме (ЭСФ) выписывается в информационной системе электронных счетов-фактур (ИС ЭСФ) в порядке и по форме, которые определены уполномоченным органом. ЭСФ выписывают:

Вышеуказанные налогоплательщики вправе выписывать счет-фактуру на бумажном носителе в случае:

Полученные ЭСФ от поставщиков необходимо отразить в бухгалтерском учете. Рассмотрим цепочку создания и регистрации документов в конфигурации «1C: Предприятие8. Бухгалтерия для Казахстана», редакция 3.0 при получении ЭСФ в следующих ситуациях:

В первом случае, когда ЭСФ получен раньше, чем поступили товары, работы и услуги, на основании входящего ЭСФ заполняются ссылочные поля для создания данных в документ «Счет-фактура (полученный)».

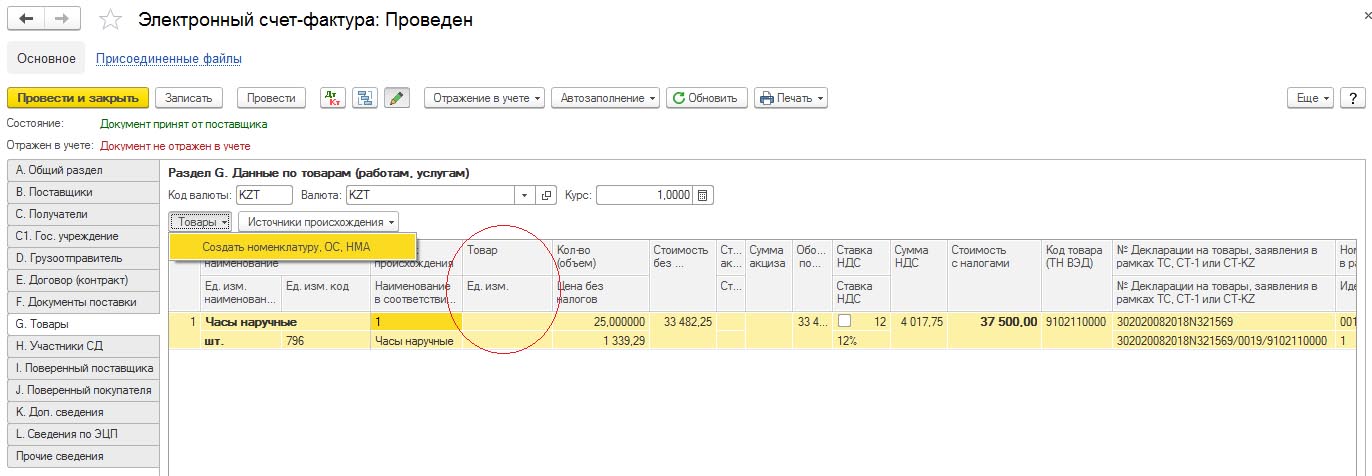

Обратите внимание на то, что во входящем документе ЭСФ в разделе G «Товары» в графе «Товар» могут быть не заполнены номенклатурные позиции и ссылочные поля. Такое бывает в случаях, если реализуемое наименование товаров поставщика отличается от наименования товаров, созданных получателями в программе. Заполнить данную графу необходимо по кнопке «Товары» — «Создать номенклатуру, ОС, НМА» и выбрать тип создаваемого товара.

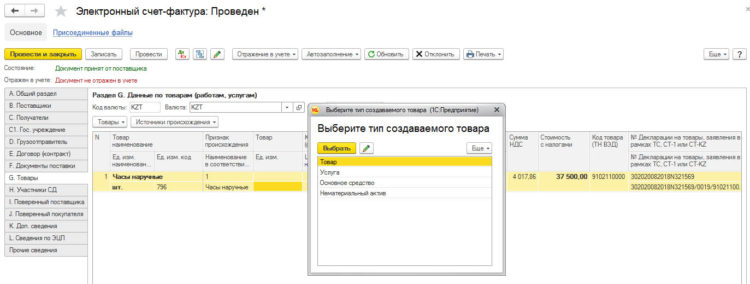

Из предложенного списка выбираем «Товар» нажимаем на кнопку «Выбрать».

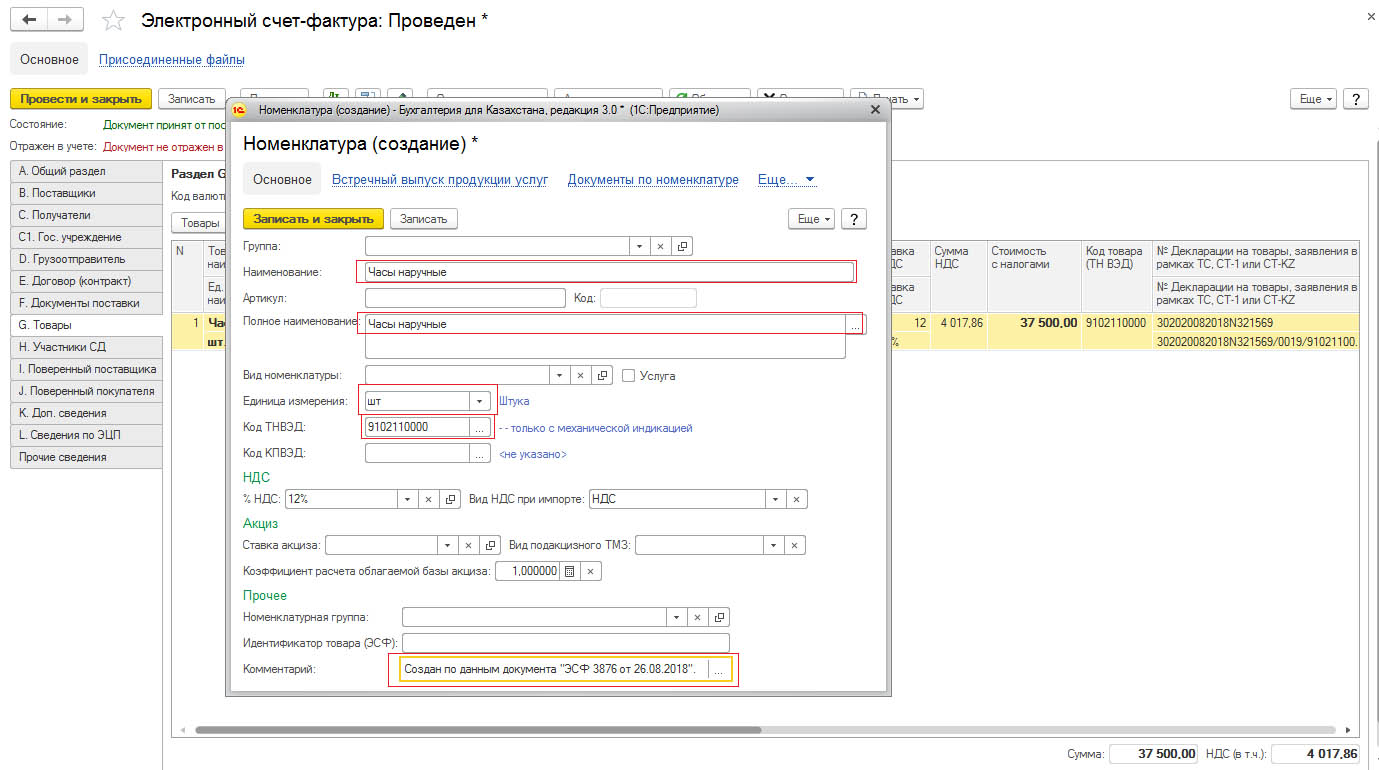

С помощью данной команды открывается заполненная карточка номенклатуры, в строке «Комментарий» выводится сообщение, что номенклатура создана по данным документа ЭСФ.

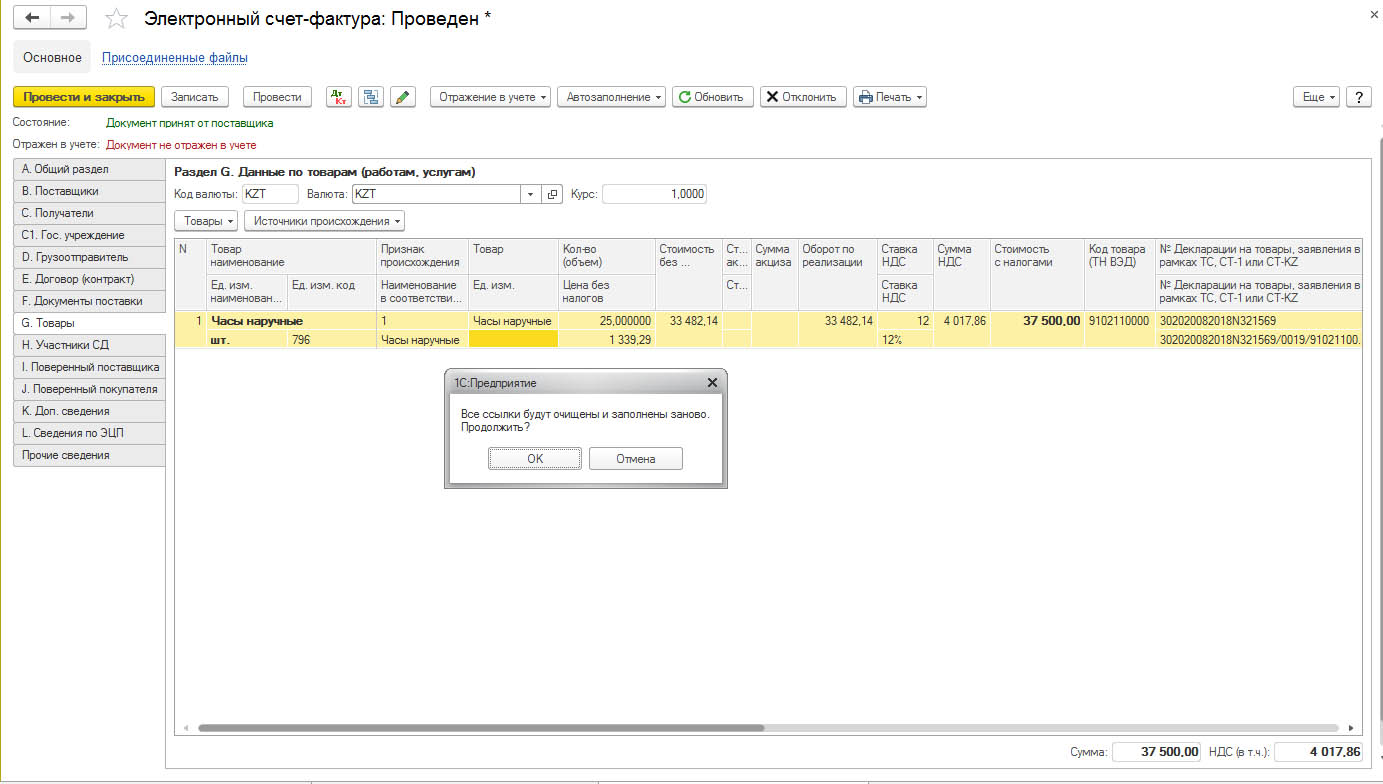

С помощью кнопки «Автозаполнение» в форме ЭСФ необходимо перезаполнить ссылочные поля (товар, единица измерения, контрагент, договор контрагента), программа при этом выдаст сообщение, что ссылки будут очищены и заполнены заново.

После нажатия кнопки «ОК» в документе перезаполняются ссылочные поля. В нашем примере заполнились ссылочные поля «Товар» и «Единица измерения».

В следующий раз, при получении таких товаров от поставщика соответствие будет устанавливаться автоматически на основании регистров сведений – «Соответствия наименований и ссылок товаров» и «Соответствия наименований и ссылок единиц измерения».

Регистр сведений «Соответствия наименований и ссылок товаров»

Регистр сведений «Соответствия наименований и ссылок единиц измерения»

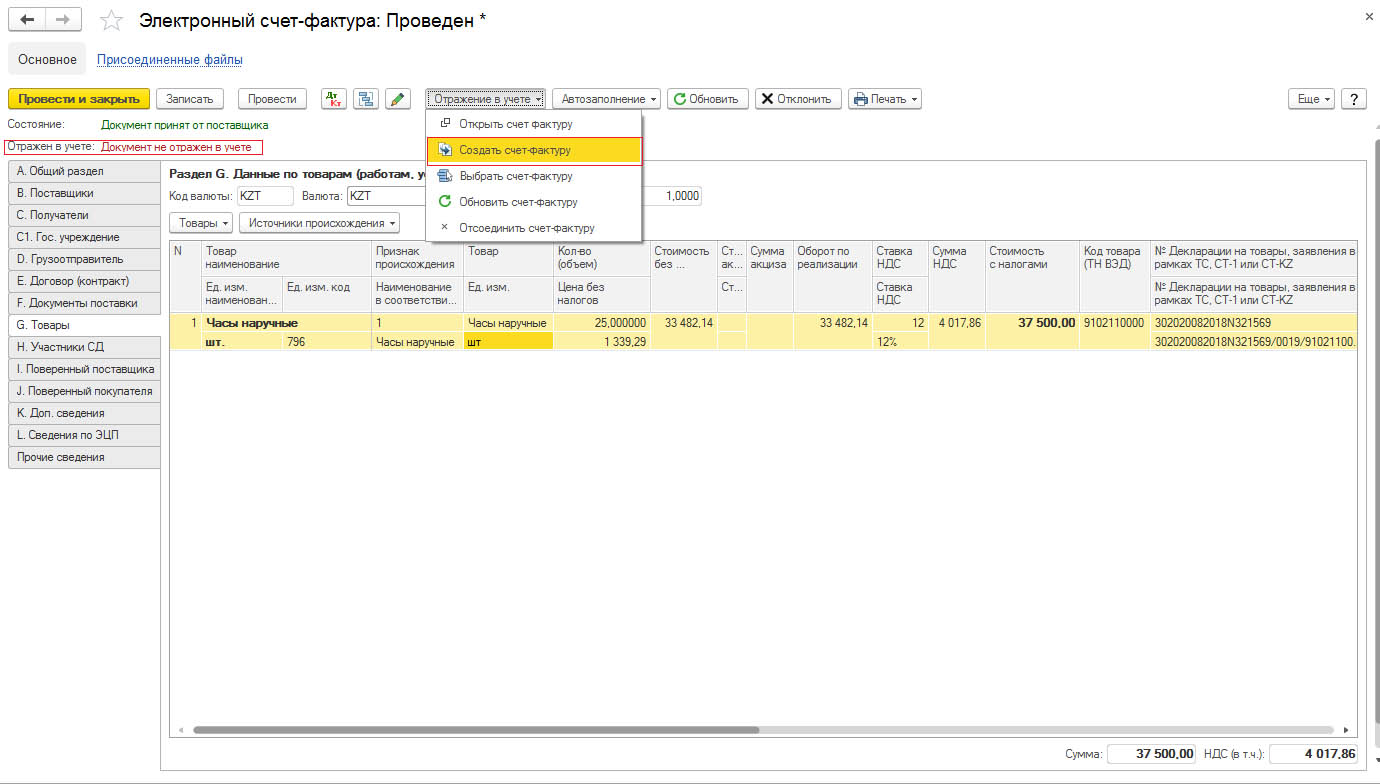

На основании входящего ЭСФ создаём документ «Счет-фактура (полученный)» с помощью кнопки «Отражение в учете» — «Создать счет-фактуру» или с помощью гиперссылки «Документ не отражен в учете» в форме ЭСФ.

Таким образом, в программе будет создан документ «Счет-фактура (полученный)» полностью заполненный всеми необходимыми реквизитами. Уже на основании документа «Счет-фактура (полученный)» регистрируются документы поступления.

Рассмотрим случай, когда ЭСФ выписывается поставщиком позже, чем поступили товары (работы, услуги). В этом случае поступление товаров, работ, услуг оформляется документами «Поступление ТМЗ и услуг», в которых будут отсутствовать сведения о счете-фактуре.

Часто возникают ситуации, когда организацией в текущем квартале получены товары (работы, услуги), а ЭСФ предоставлены в следующем квартале. На основании статьи 401 пункта 1 Налогового кодекса НДС, относимый в зачет, учитывается в том налоговом периоде, на который приходится наиболее поздняя из следующих дат:

Для того, чтобы отложить принятие НДС к зачету, необходимо на основании документов поступления создать документ «Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС» с видом операции «Регистрация оборота», в котором дата документа должна соответствовать дате выписки ЭСФ поставщиком.

Пример

Предположим, организацией по накладной получены товары 30 августа 2018 года, а ЭСФ поставщик предоставил 06 сентября 2018 года. Приобретение товаров организация оформляет документом «Поступление ТМЗ и услуг» от 30 августа 2018 года. В нашем примере, у организации должна быть сформирована следующая цепочка документов: «Поступление ТМЗ и услуг» – «Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС» – «Счет-фактура (полученный)» – «Электронный счет-фактура».

При оформлении операции приобретения в документе «Поступление ТМЗ и услуг» по гиперссылке «Цена и валюта» необходимо включить признак «Отложить принятие НДС к зачету».

После проведения документа «Поступление ТМЗ и услуг» в бухгалтерском учете будут сформированы проводки по отложенному НДС к зачету в дебет счета 1422 «Налог на добавленную стоимость (отложенное принятие к зачету)», движения в регистре накопления «НДС к возмещению» формироваться не будут.

Далее, на основании документа «Поступление ТМЗ и услуг» создается документ «Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС» с видом операции «Регистрация оборота», в котором дата документа должна соответствовать дате полученного ЭСФ.

При проведении документ «Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС» формирует бухгалтерские проводки в кредит счета 1422 «Налог на добавленную стоимость (отложенное принятие к зачету)» и движения в регистр накопления «НДС к возмещению».

В документе «Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС» с помощью кнопки «Ввести счет-фактуру» создается документ «Счет-фактура (полученный)».

В документе «Счет-фактура (полученный)» выбираем способ получения «В электронном виде» и по гиперссылке «ЭСФ» отбираем из журнала электронных документов входящую ЭСФ от поставщика.

Важно, для корректного отражения сведений о поставщике, договора с поставщиком, сведений о товарах, работах, услугах, единице измерения в ЭСФ необходимо заполнить ссылочные поля.

Дополнительный счет-фактура в электронном виде выписывается в соответствии с пунктами 25-28 «Правил выписки счета-фактуры в электронной форме в информационной системе электронных счетов-фактур», утвержденных Приказом Министра финансов от 23 февраля 2018 года № 270, а также с учетом положений, предусмотренные статьей 420 Налогового кодекса РК.

Дополнительный счет-фактура выписывается не ранее даты совершения оборота и не позднее пятнадцати календарных дней после указанной даты совершения оборота.

По дополнительному счету-фактуре, выписанному в электронной форме, получатель товаров, работ, услуг вправе в течение десяти календарных дней со дня получения такого дополнительного счета-фактуры указать несогласие с выпиской такого счета-фактуры согласно порядку документооборота счетов-фактур, выписываемых в электронной форме.

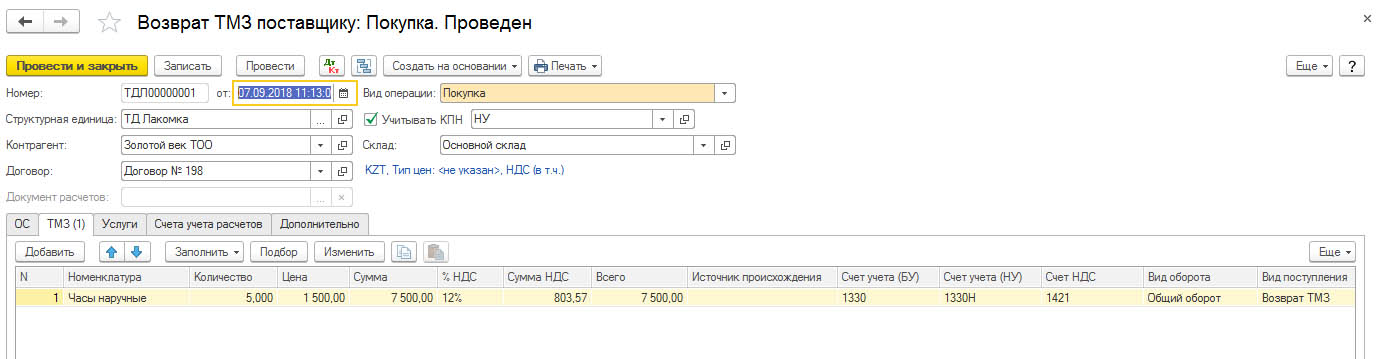

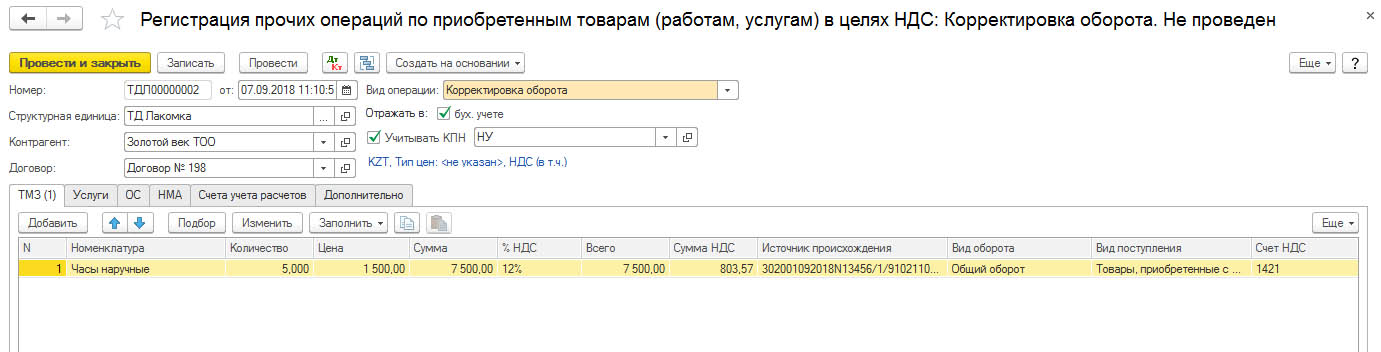

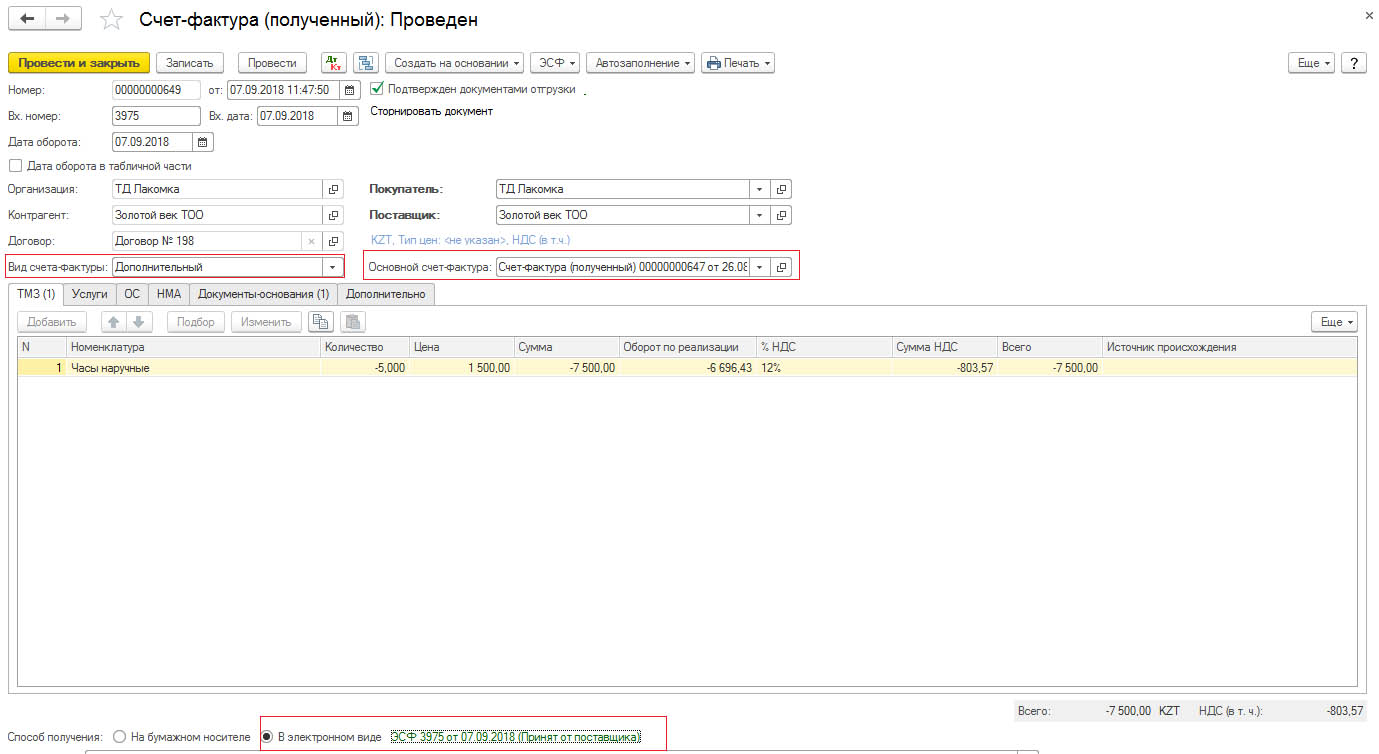

В вышеперечисленных документах, при создании документа «Счет-фактура (полученный)» автоматически будет указан вид счета-фактуры «Дополнительный». Если документ возврата или регистрации прочих операций оформлен на основании документа поступления, то в документе будет указан основной счет-фактура, к которому выписывается дополнительный.

В декларации по НДС ф.300.00 сумма корректировки размера облагаемого (необлагаемого) оборота включается в облагаемый (необлагаемый) оборот того налогового периода, на который приходится дата наступления случаев, предусмотренных пунктом 2 статьи 383 Налогового кодекса. Такая дата является датой совершения оборота на сумму корректировки.

При выписке дополнительного счета-фактуры, такой счет-фактура и облагаемый оборот по нему подлежит отражению в Декларации по НДС (форма 300.00) за налоговый период, в котором был совершен оборот по корректировке. То есть, дополнительный счет-фактура должен быть отражен в декларации по НДС в том периоде, когда выписан дополнительный счет-фактура.

Статья 419 Налогового кодекса регламентирует положения внесения изменений в счет-фактуру. Согласно данной статье исправленный счет-фактура выписывается в случае необходимости внесения изменений и (или) дополнений в ранее выписанный счет-фактуру, исправления ошибок, не влекущих замену поставщика и (или) получателя товаров, работ, услуг.

По исправленному счету-фактуре, выписанному в электронной форме, получатель товаров, работ, услуг вправе в течение десяти календарных дней со дня получения такого исправленного счета-фактуры указать несогласие с выпиской такого счета-фактуры согласно порядку документооборота счетов-фактур, выписываемых в электронной форме. Дата выписки исправленного электронного счета-фактуры не должна превышать срока исковой давности, установленного статьей 48 Налогового кодекса — 5 лет. Значит, исправление ошибок в ранее выписанном электронном счете-фактуре возможно в течение срока исковой давности, установленного налоговым законодательством, то есть в течение 5 лет с момента выписки счета-фактуры.

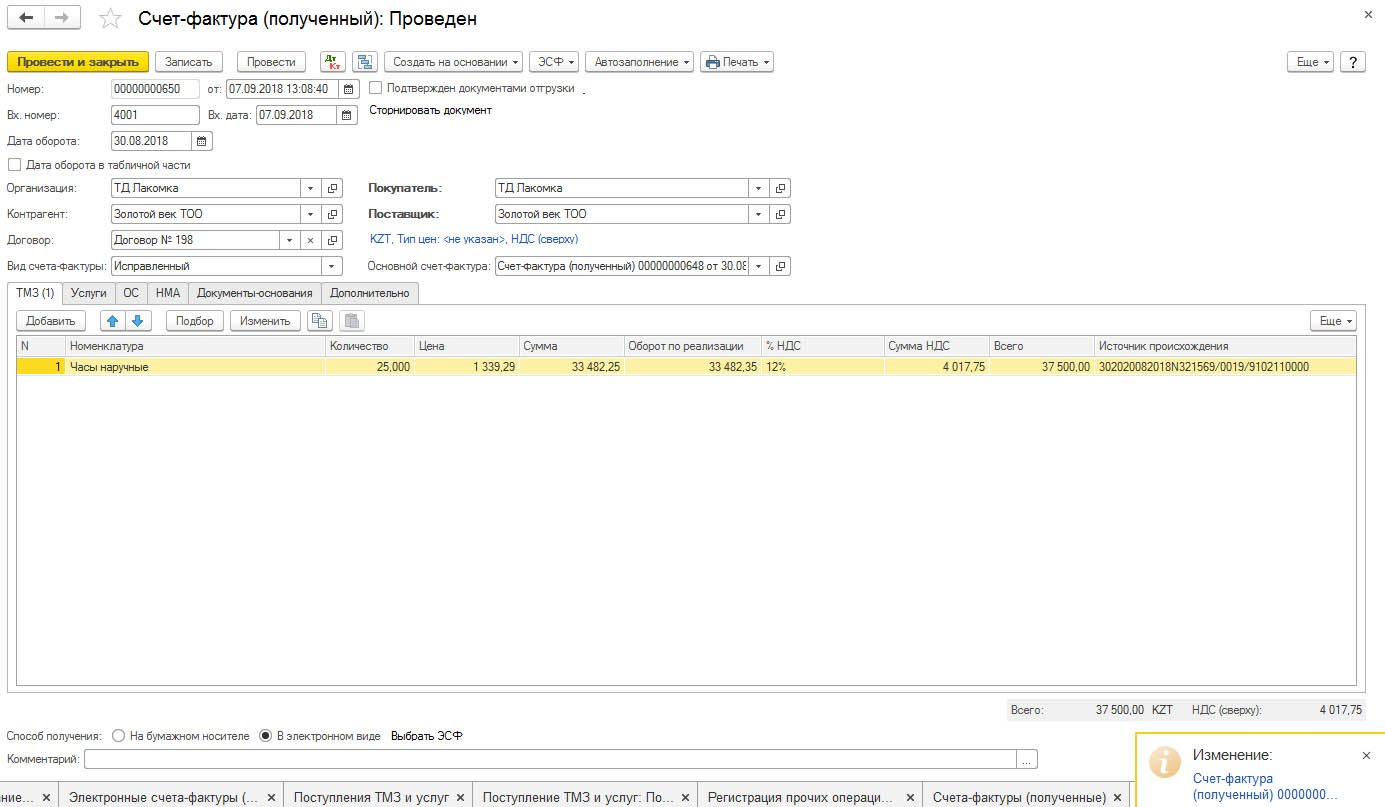

В программе отражение исправленного счета-фактуры происходит с помощью создания нового документа «Счет-фактура (полученный)», с видом счета-фактуры — «Исправленный». При формировании исправленного ЭСФ поле «Дата оборота» заполняется датой совершения оборота аннулируемого ЭСФ.

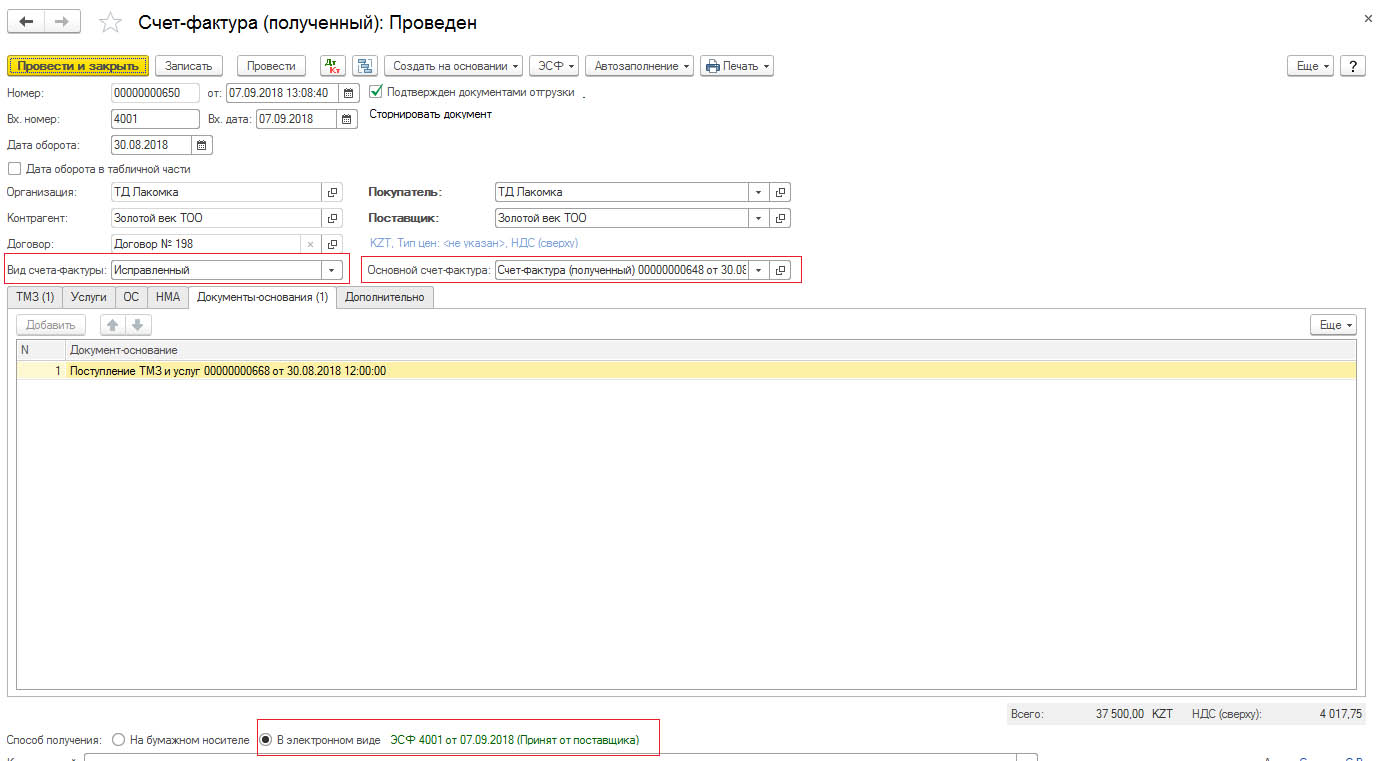

Документ «Счет-фактура (полученный)» необходимо зарегистрировать с ранее созданным документом, по которому отражалась поставка товара (работ, услуг). Для этого в документе «Счет-фактура (полученный)» на закладке «Документы-основания» выбирается нужный документ – «Поступление ТМЗ и услуг»; «Поступление доп. расходов»; «Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС» и так далее.

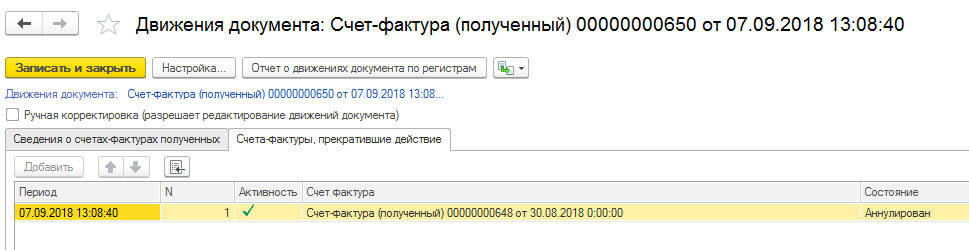

Таким образом, основной счет-фактура будет аннулирован. По кнопке «Показать движения документа» будет отражена информация о счетах-фактурах, прекративших действие.

При выписке исправленного счета-фактуры, такой счет-фактура подлежит отражению в дополнительной Декларации по НДС (форма 300.00) за налоговый период, в котором был отражен аннулированный счет-фактура.